こんにちは、ワンホです。

最近どのメディアでもよく耳にする「FIRE」ですが、起業家やエリート会社員にしかできないと思っていませんか?

実はそんなことありません。

年収300万円でもFIRE可能なんです!それもたったの7年で!

いやいや、絶対嘘でしょ!そう思いますよね?笑

そんな衝撃過ぎる資産形成テクニックを解説しているのがこちら。

『年収300万円FIRE 貯金ゼロから7年でセミリタイアする「お金の増やし方」』という本です。

ワンホ

ワンホFIREとは「Financial Independence, Retire Early」の頭文字をとった言葉です。直訳すると「経済的自立と早期リタイア」という意味ですね。

本書の結論をざっくりまとめると、次のようになります。

副業で収入を増やし、収入の50%を投資に回せば7年でFIRE達成!

いかがでしょうか?

ピンときた人も、そうでない人も、この記事を読めばしっかり理解できます。

この記事では「年収300万円でFIREする方法」をメインに、本書を解説していきます。

資産額のシミュレーションや投資プランなんかもお話していきますので、ぜひ最後までご覧ください。

では、さっそく見ていきましょう。

- FIREには憧れるけど、具体的な方法がわからない

- 仕事は頑張っているのに、お金がなかなか貯まらない

- 老後ために資産形成をしたいけれど、投資するのはこわい

年収300万円でFIRE達成!?

まずは「本当に年収300万円でFIREできるの?」という疑問にお答えしていきたいと思います。

順を追って説明するので、じっくり読んでくださいね。

FIRE達成の3ステップ

まずはFIREまでの大まかな流れを理解しましょう。

ステップは次の通りです。

まずは投資のタネ銭(元手)をつくりましょう。

米国株インデックスファンドを運用して、「仕事の収入+運用益」で着実に資産を増やしていきます。

資産が目標額に達したらFIRE達成です。

「資産の取り崩し+運用益」で優雅に生活できるでしょう。

特に重要なのが、③にあるFIRE後の資産の一部取り崩しです。

毎年どれくらい取り崩していけば、安全に生活できるのか。

まずはこれを考える必要があります。

このとき役にたつのが「4%ルール」です。

FIREの鉄則「4%ルール」

4%ルールとは、次のようなものです。

運用資産の中から毎年4%を取り崩して、その範囲内で生活する限り、資産を減らすことなく不労所得だけで人生を過ごせる

この4%ルールは、アメリカのトリニティ大学によって行われた資産運用に関する研究がもとになっています。

このとき重要なのは、年収にかかわらず、資産のうち株式の比率を50%以上にすることです。

上述の研究では、株式比率が50%以下になると、資産は徐々に減っていくことがわかっています。

以降はこの4%ルールを前提に解説していきます。

まずは、このルールをしっかり頭に入れてくださいね。

肝心の投資先は?

ちなみに、本書では投資先として米国株がおすすめされています。

アメリカはこれまで数々の金融危機を乗り越え、成長してきました。

そのうえで、米国株の平均パフォーマンスは、年率換算で約7%を維持しています。

仮に、毎年4%を取り崩しても、3%は残ります。

つまり、FIRE後も自動で資産が増えていくということです。

投資先については自己判断となりますが、悩んだ際には参考にしてみてください。

FIRE達成シミュレーション

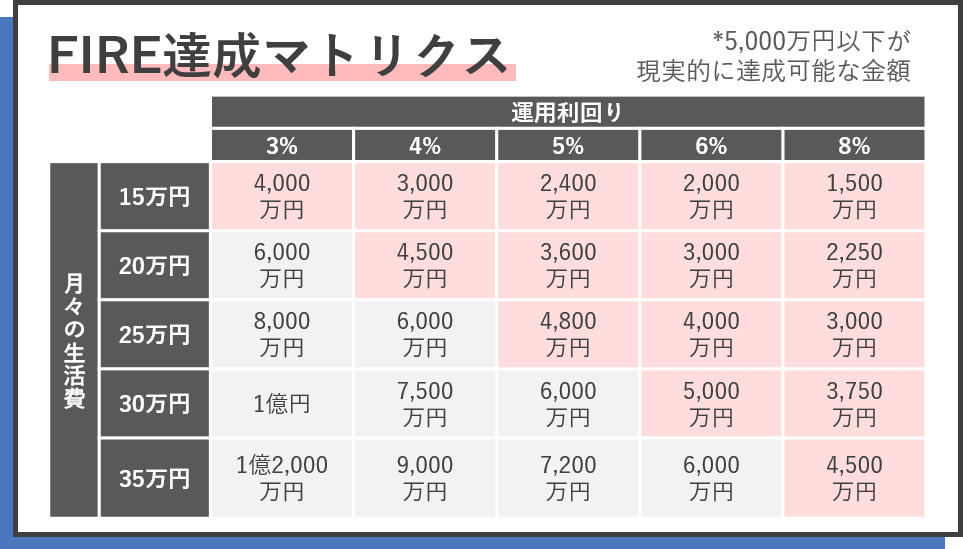

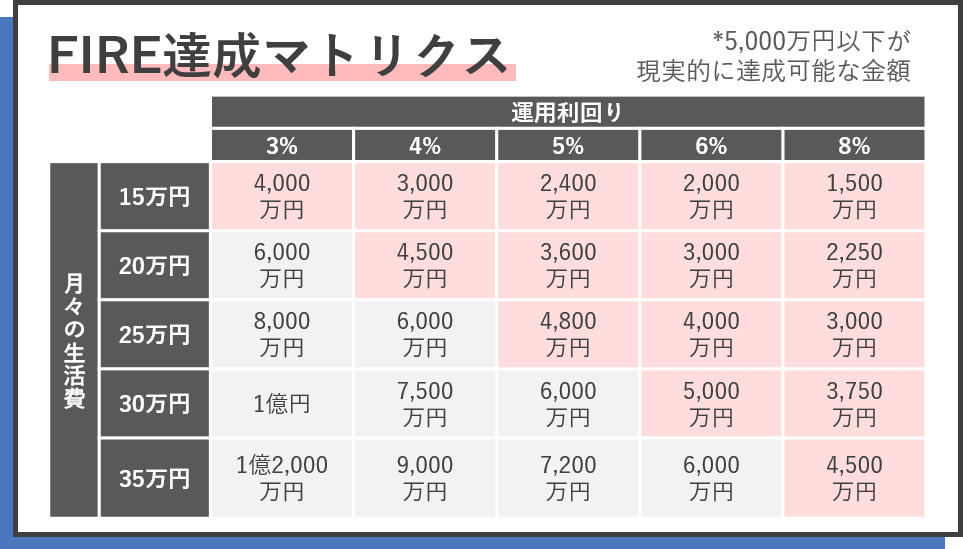

先ほど紹介した4%ルールを使えば、FIRE達成に必要な資産がいくらかをシミュレーションできます。

キーワードは「生活費の25年分」です。

例えば、年間100万円の生活費で暮らすとしましょう。

毎年得られる運用益4%が100万円になるためには

100万円 ÷ 4% = 2,500万円

したがって、2,500万円の元本が必要となります。

つまり、運用利回り4%の逆数である「生活費の25年分」というのがFIRE達成の目標になります。

逆に言えば、生活費25年分の資産があれば、年率4%の運用益で資産をいっさい減らすことなく生活できるというわけです。

次の公式を使って、あなたがFIRE達成に必要な資産額を計算してみましょう。

年間の生活費 ÷ 年間の運用利回り(%)× 100 = FIREに必要な資産

簡単な表にまとめたので、参考にしてみてください。

- タネ銭ができたら米国株を運用して、目標額まで資産を増やそう

- 株式比率を50%以上にして、「4%ルール」をうまく活用しよう

- FIREに必要な資産額を計算して、どんどん積み上げよう

最短でFIREを達成する方法

FIRE達成の基礎となる、「4%ルール」や「必要資産額」についてお話してきました。

ここまでの内容を踏まえて、より具体的にFIREを達成する方法を解説していきます。

それも最短でクリアする方法です!

目標とする金額なども出てきますので、メモを用意したうえでぜひ楽しんでご覧ください。

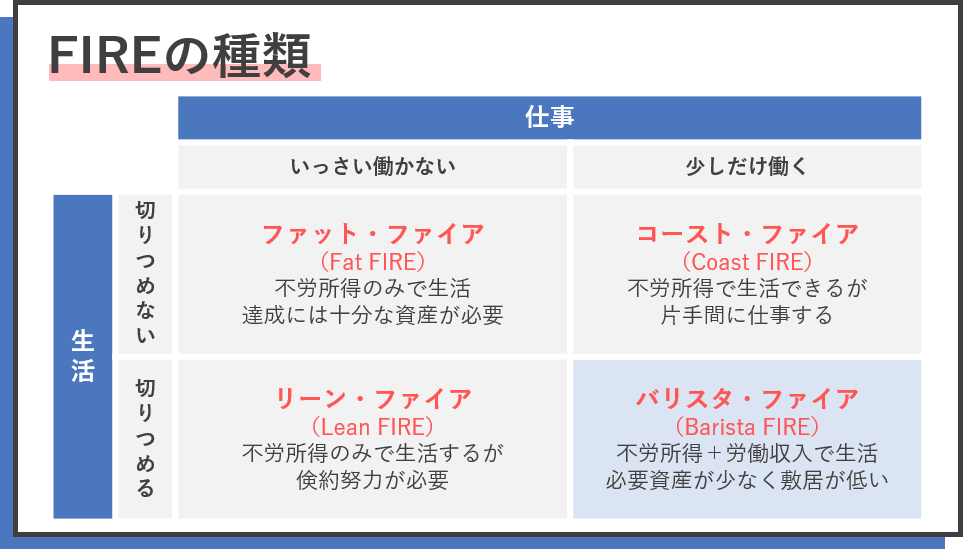

目指すは「サイドFIRE」

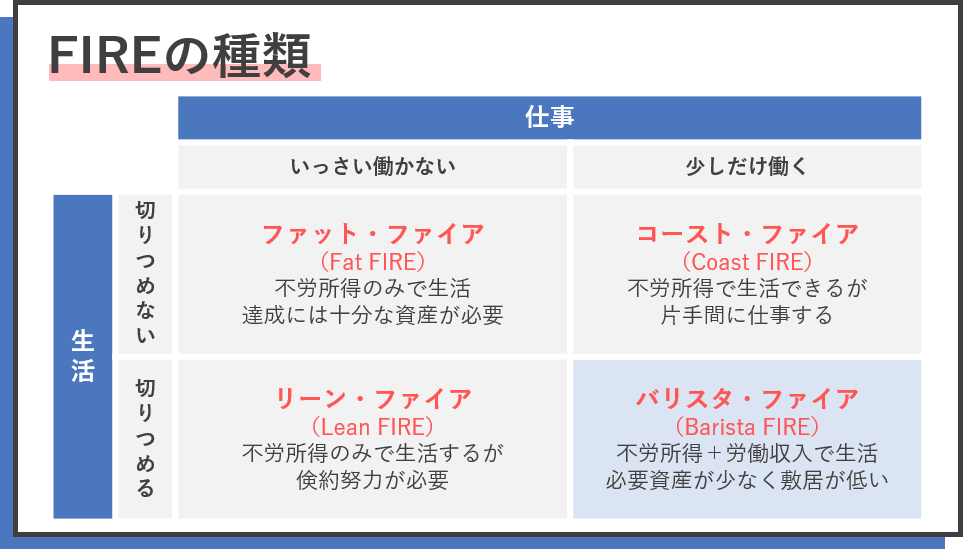

FIREには大きく4種類あります。

なかでも、本書で目指すのは「資産収入+労働収入」で生活するバリスタ・ファイア(別名:サイドFIRE)です。

大きな資産を築いてリゾートで優雅な生活を送る

これも非常に魅力的ですが、個人的には、趣味程度でいいので仕事を続けることがおすすめです。

人生のやりがいの大半は仕事から得られるからです。

また、サイドFIREであれば、完全なFIREに比べて必要な資産は半分で済みます。

それだけFIRE達成までの期間が短くなるということです。

ここまでよく理解できましたか?

いよいよ本書のメインテーマです。

FIREまでのステップについて解説していきます!

年収300万円FIREロードマップ

ここからは「7年で年収300万円FIRE」の具体的なステップについて解説します。

正確には、目指すべきはサイドFIREとなりますが、だからこそ7年で達成可能なのです。

では、さっそく見ていきましょう。

ここでは、年収300万円の人を前提とします。

年収から税金や社会保障費を差し引くと、手取りは約235万円になります。

これを12ヶ月で割り、1ヶ月の手取り収入は19万5,500円と計算できます。

ここから毎月10万円を投資にまわします。

貯蓄率は約50%です。

残ったお金で生活していくので、月々の生活費は9万5,500円となります。

これをもとに必要な資産額を計算すると

9万5,500円 × 12ヶ月 × 25年 = 2865万円

となります。

ただし、目指すのは生活費の半分を労働収入でまかなうサイドFIREです。

したがって、必要な資産額は半分の1,432万5,000円です。

毎月10万円を投資に回して、仮に利回り5%で運用を続けた場合、9年5ヶ月後には晴れてFIRE達成となります。

2年間スタートダッシュ

「いやいや、10年近くかかっているじゃないか」

と反論が飛んできそうですが、その前に説明させてください。

年収300万円の人が7年でサイドFIREを達成するためには、2年間スタートダッシュが必要なんです。

2年間スタートダッシュとは、「FIREを目指そう!」と心に誓ってから最初の2年間だけ、投資に回すお金をなるべく増やすプランです。

これには、副業が必要となります。

まず大前提として、資産運用には複利効果がかかります。

初期資産が多ければ多いほど、資産の増加率が高くなるところがポイントです。

そのため、最初の2年間だけでもがんばって収入を増やして、投資額を増やすことが重要です。

具体的には、副業を始めて、月10万円稼ぐことを目指します。

本業の手取り約20万円からの10万円に加えて、副業で月10万円稼げれば、合計20万円を毎月投資に回すことができます。

これを米国株の平均パフォーマンスである利回り7%で運用した場合、7年でサイドFIREを達成できます。

夢があると思いませんか?

実際、副業で毎月10万円稼げるようになるには、それなりの努力が必要です。

簡単ではありませんが、現実味がないわけでもありません。

逆に言えば、短期間でFIREを達成するためには、最初の2年間は必死で頑張る必要があるということです。

もちろん、年収300万円以上の人は、より楽にFIREを達成できます。

ここまでの内容を参考にして、自分がFIREを達成するためにはいくらの資産が必要なのか、毎月いくらを投資に回せばいいのか。

これらを考えてみてください。

目標があるだけで、今後の取り組み方が変わってくるはずです。

- 最短でFIREを達成するために、まずはバリスタ・ファイア(サイドFIRE)を目指そう

- 支出の無駄をなくし、本業収入の50%以上を貯蓄にまわすことが大事

- はじめの2年間は副業をして投資額をブーストしよう

貯蓄率を上げる2つの方法

さて、ここまでサイドファイアを達成するためには、貯蓄率50%以上を維持することが大切だとお話ししてきました。

これまで投資をしてこなかった人にとっては、少しハードルが高いかもしれません。

そこで、貯蓄率を上げるテクニックを2つ紹介したいと思います。

やるべきことはとてもシンプルです。

できるかぎり支出を抑え、収入を増やす。

これが重要です。

それでは、詳しく説明しましょう。

①支出の最適化

あなたは自分が毎月、何にいくらお金を使っているか、しっかり把握していますか?

実は、細かいところまで把握できている人は案外少ないんです。

そのため、支出を最適化するためには、まず毎月の支出額を知ることが必要です。

支出には、大きく2つがあります。

固定費と変動費です。

固定費とは、家賃や税金、保険料など毎月の支払い額が基本的に一定の支出を指します。

いっぽう変動費は、食費や交通費、交際費など月によって支払い額が変わる費用のことです。

- 固定費:家賃や税金、保険料など(毎月一定)

- 変動費:食費や交通費、交際費など(毎月変わる)

変動費

まず変動費ですが、これにはこまごまとした出費が含まれます。

コンビニで買ったジュースやお菓子などです。

1回あたりに使うお金が少ないため、自分では意識しづらいものです。

しかし、チリも積もれば山となると言われるように、何度も重なれば大きな金額になります。

たとえば毎日500円使ったら、平日20日間で合計1万円にもなります。

「今すぐなくすべきだ」とは言いませんが、まずは把握することが大切です。

何にいくら使っているかを把握できれば、ふとしたときに「今日はやめておこうかな」という意識が働くようになります。

支出を把握するためには、こまめにメモを取る必要があります。

支出額と項目をメモするのです。

より簡単に行いたい場合は、スマホの家計簿アプリがおすすめです。

アプリを口座やクレジットカードと連携しておけば、支出の記録が自動でできるのでとても便利です。

ちなみに僕の場合は、マネーフォワードを長年愛用しています。

こまごまとした出費だけでなく、外食や会社の飲み会代も同様です。

節約できると同時に、自分の時間が確保できるため、空いた時間を自己投資に使うのも良いと思います。

固定費

続いて、固定費を見ていきます。

固定費の見直しは少し手間がかかりますが、一つ一つの支出額が大きいため、コスパは変動費より高い場合が多いです。

ただし、家賃や税金などは、すぐに見直すことは難しいと思います。

そこで今回は、保険料に的を絞って解説していきます。

まずあなたに理解していただきたいのは、日本人は保険に入りすぎているということです。

世界の国々を見渡しても、他に類を見ないレベルで、多くの人が保険に入っています。

しかし、実際には保険が必要ない人も多いです。

例えば、現在独身の人なら、死亡保障をつける必要はありません。

死亡保障はあなたに万が一のことがあったとき、経済的に困る人がいる場合につけておくべきものです。

保険のうち人気があるのは、保険料の一部が運用にまわされる積み立てタイプです。

いざというときの保証もしてもらえて、運用された保険料の一部が戻ってくるため、得している気がしてしまいます。

しかし、それは幻想です。

実際は、得どころか損をしています。

保険料の一部が運用に回されるということは、あなたが支払う保険料に運用している人の人件費が含まれていることを意味します。

銀行預金よりマシであることは間違いないですが、無駄な保険を解約して、その分のお金を投資に回すことをおすすめします。

インデックスファンドのように、世の中には比較的安全性が高く、保険より利回りの良い金融商品が多く存在します。

どうせ積み立てるのであれば、そうした金融商品を使った方がお金は貯まりやすくなります。

これを機会に、いま一度見直してみてください。

②副業を始める

貯蓄率を上げるには、生活費の見直しだけでは不十分です。

なぜなら、人が生活するには最低限度の支出が必要だからです。

ただし、本業をがんばったところで、すぐに収入アップは見込めません。

そこで、本書では副業をして収入を増やす方法をおすすめしています。

いきなり大幅な収入UPは見込めなくても、まだ副業していない人にとっては大きなメリットがあるはずです。

副業には、大きく分けて2種類あります。

「時間報酬型」と「成果報酬型」です。

「時間報酬型」の副業

時間報酬型の副業とは、時給で収入が得られるコンビニでのアルバイトやフードデリバリーサービスなどです。

ただし、これはおすすめできません。

多くの人は週5日、1日あたり8時間働いているはずです。

時間的な拘束があるなかで、ゆっくり休む時間や自己投資にあてる時間が減ってしまうのは損です。

また、働いた分しか収入が得られないのも、大きなデメリットです。

「成果報酬型」の副業

いっぽう成果報酬型の副業は、時間を切り売りしないビジネスです。

おすすめはこちらの副業です。

成果報酬でマネタイズできる最も手軽な副業に、インターネットビジネスがあります。

たとえば、YouTubeやTwitterで情報発信して、アフィリエイト報酬を得たり、noteやBrainでコンテンツを販売したりするビジネスです。

当ブログも成果報酬型に分類されます。

すぐに収益化できないところはネックですが、大きなメリットがあります。

それは、かける労力にたいして得られる収益が、時間の経過とともに加速していく点です。

YouTubeの動画やブログの記事は、一度制作してしまえばネットに残り続けます。

これがあなたの代わりとなって、半永久的に働いてくれるのです。

長い目で見てコツコツ育てていけば、やがて大きな収益源になる可能性を秘めています。

副業を考える際は、積み重ねが「資産」になるビジネスモデルを検討してみてください。

- 毎月の支出額を把握して、固定費と変動費を見直そう

- 支出監理のために「スマホの家計簿アプリ」を活用しよう

- 副業するなら「成果報酬型」のインターネットビジネスがおすすめ

さいごに

いかがでしたか?

本書は、だれもが憧れるFIREを年収300万円で達成するという衝撃の内容でした。

僕だけでなく多くの人が、タイトルを見て驚かれたのではないでしょうか?

しかし、その内容はこれまで解説してきた通り、緻密に計算されたとても現実味のあるお話でした。

年収にかかわらず、FIREを達成することは可能なのだと感じていただけたと思います。

お金がなかなか貯まらない、資産をつくって自由な生活を送りたい、という人にぴったりの一冊です。

今回解説した内容のほかに、インデックス投資や米国株などもくわしく紹介されています。

気になった方はぜひ手に取ってみてください。

副業で収入を増やし、収入の50%を投資に回せば7年でFIRE達成!

最後までご覧いただきありがとうございました。